Eine neue Studie der Hochschule Luzern in Zusammenarbeit mit BSI, Finnova und den Dialog Marketing Services der Schweizerischen Post zeigt den Wert durchgängiger Orchestrierung des Kundenmanagements im Banking auf. Befragt wurden mehr als 1000 Kunden.

Zusammen mit diesen drei Unternehmen haben wir am Institut für Finanzdienstleistungen Zug (IFZ) untersucht, welche Touchpoints Kunden im Banking nutzen und welche Funktionalitäten sie an diesen Touchpoints erwarten. Dabei wurden 1006 Kunden im Rahmen eines Online Panels befragt. Gleichzeitig wurde in einem umfangreichen Desk Research bei den grössten 50 Banken der Schweiz untersucht, welche Touchpoints und Funktionalitäten diese anbieten. Im Anschluss wurden dann die kundenorientiertesten Angebote gekürt.

Welche Dokumente erhalten Sie lieber physisch oder digital? N=807

Erstaunlich für das Research Team war, dass Schweizer Bankkunden grösstenteils wenig Touchpoints nutzen (circa 50 % der Befragten) oder immer noch recht analog (20 %) orientiert sind. Um die Auswertungen auch für Banken nachvollziehbar zu gestalten und umsetzbare Empfehlungen zu generieren, wurden die folgenden vier Personas gebildet:

Die „Wenig Touchpoints“ Persona - Janine

Die „Wenig Touchpoints“ Persona nutzt maximal zwei analoge Touchpoints und zwischen einem und vier digitalen Touchpoints. Sie ist tendenziell eher weiblich (53 %) und wohnt eher ländlich (59 %). Lediglich jede zweite Nutzerin nutzt den Touchpoint „Mobile Banking“, fast alle nutzen jedoch E-Banking (95 %).

Die „Analog“ Persona - Sylvia

Die „Analog“ Persona nutzt zwischen drei und fünf analoge Touchpoints und maximal vier digitale Touchpoints. Sie ist tendenziell eher weiblich und wohnt eher ländlich. 77 % der „Analog“ Persona nutzt den Bankschalter, vor allem nach wie vor für den Bargeldbezug. 79 % hatten im letzten Jahr Kontakt mit ihrem Bankberater. Besonders wichtig ist dieser Persona der Kontoauszug per Post (85 %). 58 % dieser Gruppe wünschen auch in Zukunft, ihre Kontoauszüge per Post zu erhalten.

Die „Digital“ Persona - Michael

Die „Digital“ Persona nutzt maximal zwei analoge Touchpoints und zwischen fünf und zehn digitale Touchpoints. Sie ist tendenziell eher männlich (54%), wohnt eher städtisch (52%). Fast neun von zehn Nutzern nutzen Mobile Banking, nahezu alle Befragten dieser Gruppe nutzen E-Banking.

Die „Viel Touchpoint“ Persona – Hans (Dampf)

Die „Viel Touchpoints“ Persona nutzt mehr als zwei analoge Touchpoints und zwischen fünf und zehn digitale Touchpoints. Zwei Drittel dieser Personagruppe sind männlich (66%), wohnt eher städtisch (53%). Diese Persona ist mit im Durchschnitt 37,9 Jahren deutlich jünger als die anderen drei Personas (42 Jahre). Fast neun von zehn Nutzern nutzen Mobile Banking. Diese Persona ist gut über digitale wie analoge Werbung und Newsletter erreichbar, denn 64% dieser Gruppe erhalten ihren Kontoauszug per Post und etwas mehr als ein Drittel (34%) möchte das auch in Zukunft so haben. Aber Hans nutzt auch Online-Tools wie Hypothekar- oder Vorsorgerechner. Interessant ist, dass der Berater für diese Gruppe die mit Abstand wichtigste Rolle im Vergleich zu den anderen drei betrachteten Kundengruppen spielt (94%).

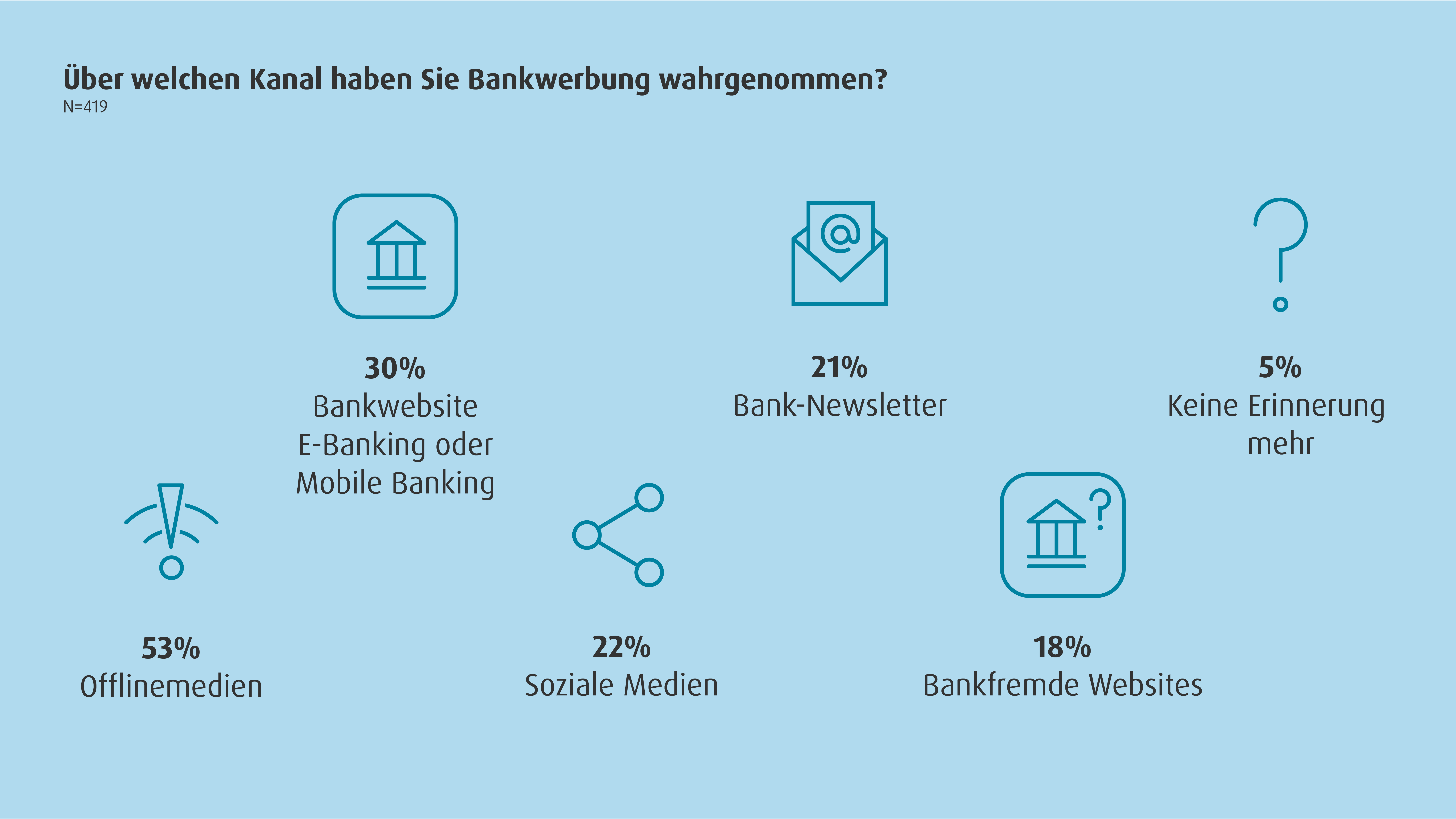

Über welchen Kanal haben Sie Bankwerbung wahrgenommen? N=419

E-Banking als „Relationship Drehscheibe“

Betrachtet man jedoch die Nutzung der einzelnen Bank-Touchpoints zeigt sich, dass das E-Banking mehr und mehr eine zentrale Rolle einnimmt. Gesamthaft nutzen 92% der Befragten E-Banking. Und selbst die „Analoge Sylvia“ nutzt diese zentrale Drehscheibe für die Beziehung zu ihrer Bank. Will man also die Kundschaft mit durchgehenden Marketingkampagnen erreichen, bietet sich das E-Banking immer als Startpunkt einer solchen „Kundenreise“ an. Auch in Bezug auf die Funktionalitäten des E-Banking haben Kunden ganz konkrete Vorstellungen, was sie sich wünschen. Hier, wie auch bei der Verknüpfung des E-Bankings mit einer Terminvereinbarung beim Kundenberater schwingt das E-Banking der UBS oben aus, wie unser Desk-Research zeigt.

Im richtigen Moment bereit sein mit Online Rechnern und gut ausgebildeten Beratern

Die Studie hat aber auch gezeigt, dass Online Rechner vor allem von Multi Touchpoint-Nutzern der Generationen X und Y genutzt werden. Das deutet auf ein hohes Mass an konkreten Bedürfnissen für die Nutzung von Bankprodukten und Services hin. Wichtig ist dabei, mit einem hohen Reifegrad Funktionen für die Simulation von finanziellen Entscheidungen anzubieten. Dabei sollte der Kunde in die Lage versetzt werden, Ergebnisse zu speichern beziehungsweise zu teilen und diese auch seinem Bankberater für die kompetente Vorbereitung eines Beratungsgespräches oder zur Abgabe einer Expertenmeinung zuzustellen. Dokumente aus der analogen und digitalen Welt sollten sicher, schneller und einfacher übertragbar und austauschbar sein. Es geht eben um stringente Erlebnisse über mehrere Touchpoints hinweg.

Durchgängige Geschichten erzählen

Überlegungen zu einer durchgehenden Bearbeitung einer spezifischen Kundengruppe sind mit den heutigen Technologien aber auch für die „Analogen Sylvias“ der Studie umsetzbar. Gerade für Letztere eignen sich postalisch versandte Kontoauszüge oder Eventeinladungen, um (beispielsweise mittels eines QR Codes) durchgehende Multi Touchpoint-Kampagnen anzustossen und diese Zielgruppe mittels Marketing Automation systematisch zu bearbeiten. In diesem Zusammenhang erarbeiteten wir in der Studie für alle vier Personas je eine Kundengeschichte, die aufzeigt, wie konsistente Bankerlebnisse für Janine, Michael, Sylvia und Hans aussehen könnten.

Solche Geschichten erzählen heute nur wenige Banken. Und nur wenige Banken sind in Bezug auf die Funktionalitäten ihrer Touchpoints heute schon an dem Ort, an dem Kunden sie sich wünschen. Wer den Wettbewerb um die kundenorientiertesten Touchpoints gewonnen hat und welche kleinere Bank uns gesamthaft positiv überrascht hat, das erfahren Sie in der Studie.

Mehr über nachhaltiges Kundenmanagement können Sie in unsererm Podcast "Nice to Meet You" mit von Prof. Dr. Nils Hafner erfahren: